9割の人が勘違いしている?生前贈与の落とし穴

~ 相続・贈与対策 ~

多くの方が、生前贈与について勘違いしている。そうおっしゃるのは、相続診断士の内堀さん。私たちは生前贈与について、どんなことで勘違いをしているのだろうか。生前贈与の落とし穴について話を伺ってきた。

▼目次

1.生前贈与のメリット・デメリット

2.贈与税のかからない財産

3.セミナーで勉強、個別相談で対策

1.生前贈与のメリット・デメリット

生前贈与は、贈与を分割して行うことで税負担の軽減を図ることができるメリットがあります。しかしその一方、相続税との整合性を図るため様々な規定があり、仕組みが複雑で難解な部分があったりします。

例えば

「贈与した財産が、相続税の対象になることもある」

あるいは

「名義変更にも贈与税がかかる」

と聞くと驚きませんか?

そうなんです。

実は生前贈与については多くの方が勘違いしているところがあり、その仕組みをしっかりと押さえていないと、贈与が相続対策にならない場合があるのです。

2.贈与税のかからない財産

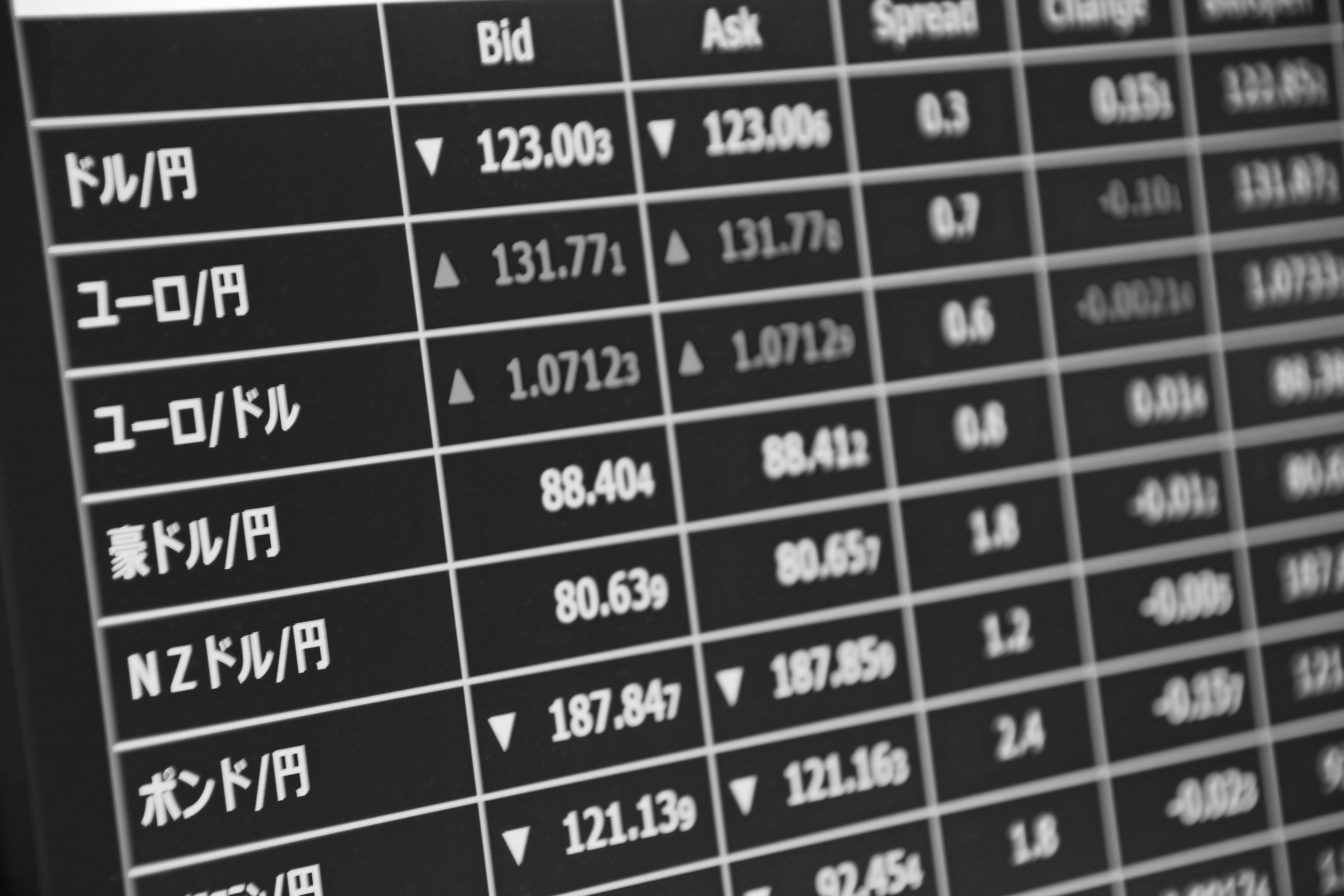

贈与税は原則として、贈与を受けた財産の全てが課税対象となります。しかし、国民感情などの理由から、贈与税の対象とならない財産も存在します。

その一方で、民法上は本来の贈与ではないものでも、税法上は贈与とみなし、贈与税の対象となるものがあります。つまり

「贈与ではないのに贈与税がかかる財産がある」

ということです。

こうした分類を全て覚えるのには無理があります。ですから、私は専門家の力を借りて対処することをお勧めしています。

3.セミナーで勉強、個別相談で対策

突然ですが問題です。

「年間110万円までの贈与は非課税。〇か×か。」

正解は△です。年間110万円の贈与は確かに非課税です。しかし、法に則った贈与でなければ、その贈与は課税対象となります。年間110万円までならどう贈与しても非課税になる、という訳ではないのです。

このように、相続税や贈与税については、しっかりとした知識がなければ思わぬ事態を招くことになります。ですから、私は

「セミナーで勉強。個別相談で対策」

をお勧めしています。私自身は、コンパス笑楽校でセミナーを開催し、個別相談も無料で実施しています(詳しくは冊子裏面をご覧ください)。

ぜひ一緒に、相続や贈与について学び、一緒に対策を考えましょう。

- 取材協力 -

相続診断士

内堀 和久 氏