【弁護士が解説】相続税のかかる「名義預金」その判定基準と対策とは

相続税の申告時に、よく問題になる名義預金。ご本人は相続税がかからないと思っていても、名義預金と判断されれば相続税が発生します。名義預金の判断基準と対策について、山本法律事務所の山本弁護士に解説をお願いしてきました。

1.税務調査での指摘が多い「名義預金」

2.名義預金とされないために

3.まとめ

1.税務調査での指摘が多い「名義預金」

名義預金とは、自分以外の名義で作った預金口座で、実質的な所有者がその名義人と違うことをいいます。例えば、「成人したら子どもに渡そう。」、「自分が死んだら妻に渡そう。」など、子どもや奥さんの名義で通帳を作り、長い間少しずつ預金してきた通帳はありませんか?それが、「名義預金」であり、いわば名義だけを借りている預金です。

この「名義預金」は、相続税の申告の場面でよく問題になります。「名義預金」が贈与であれば相続税がかからずに済んだかもしれないものが、形式だけの名義預金と判断されてしまった場合には、相続税がかかってしまいます。

そのようなことにならないよう、贈与と名義預金の違い、その判断基準と対策について確認しておきましょう。

2.名義預金とされないために

税務調査で確認されることの多い名義預金の判定基準は、次のとおりです。

①名義人に相応の収入があるかどうか?

名義人に相応の収入があれば、それなりの貯蓄があっても問題ありませんが、収入のない名義人に多額の預金残高があれば、その資金原資はどこにあるのかといった問題が生じます。

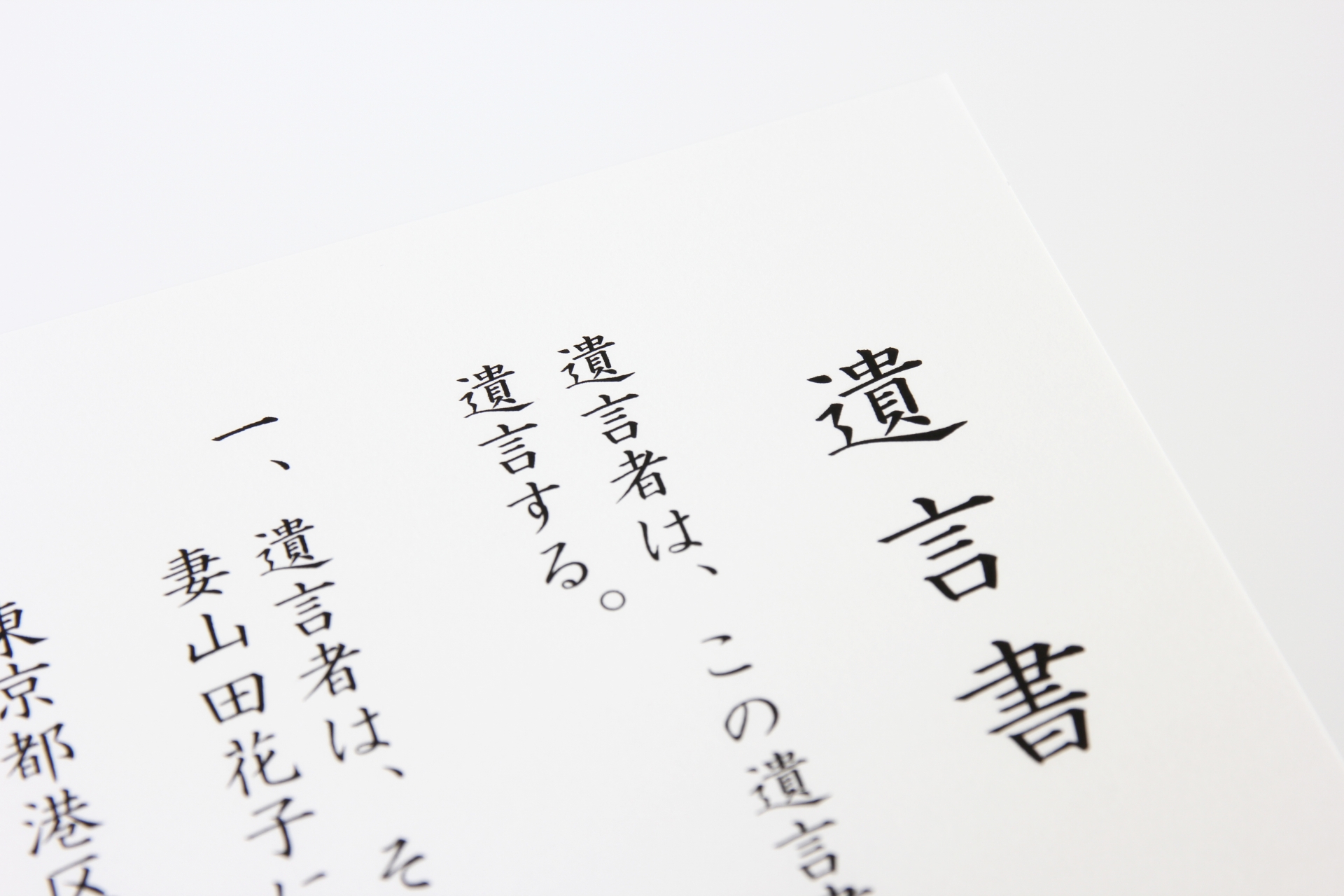

②贈与をした客観的な事実があるか?

名義人に相応の収入がなくても、贈与により財産を移転していれば、その預金は名義人の財産となります。そのためには、証拠として贈与契約書を作成することが大切です。また、現金贈与の場合は、贈与する人の預金口座から贈与を受ける人の預金口座に振込みを行い、客観的な贈与の事実を残すことも重要です。

③口座開設の印鑑は別のものか?

家族名義の預金の印鑑のすべてが同一印鑑であり、しかも、それが被相続人の預金通帳に使用しているものと同一である場合には、名義預金と指摘される可能性が高くなります。

④通帳は誰が管理しているのか?

預金通帳や証書等を誰が管理していたかが名義預金の重要な判定材料となります。例えば、被相続人がすべて自分で管理しており、その名義人が、通帳の存在自体を知らないという場合には、贈与があったはずもなく、単なる名義借りとみなされる可能性が高いでしょう。

3.まとめ

相続税の調査で見つかる申告漏れの財産のうち約3割から4割は「現金・預貯金等」で、その中でも相続人名義の預貯金が相続財産から漏れているケースが多いです。このように名義預金は税務調査の重点項目です。税務調査で名義預金として指摘され、うっかり高額な税金が課されないよう事前の対策を行いましょう。専門家に相談するなど、早めの対策をおすすめします。

相続税の節税対策は、早くから実施することで節税効果のメリットが受けられるものが多くあります。また、何より早くから相続を考えることは、「争続」を防ぐことにも有効です。専門家に相談するなど、早めの対策をおすすめします。

― 取材協力 ―

山本法律事務所

長野県松本市島立798-1 YSビル102

弁護士 山本 賢一 氏

http://www.yamamoto-lo.jp/